9月13日SHOCK

根拠はどうやら以下のようです

円安の「9月13日ショック」に備えよ…! アメリカの“金融プロ”が注視している「たったひとつの数字」があった…!

円安か、円高か。われわれはいまどう考え、動くのが「正解」なのか――。次のポイントは「9月13日」だ。

https://gendai.media/articles/-/99395

10月下落説

雇用悪化は2023年3月頃

ドル円相場は右肩上がり

https://gendai.media/articles/-/99395?page=9

「9月13日」に注目せよ

9月13日に8月の消費者物価指数が発表されます。

その際にはアメリカの速報サイトを覗いてみてコア指数が上がっているのか下がっているのか――。

その数字だけに注目すると、市場全体ほどにはうろたえずにすむかもしれません。

円安の短期的な動きはたったひとつの数字を見ていれば予測できるというお話でした。

来週13日火曜日21時30分に発表される数字はNASDAQを12000ポイント以下に下げに来るスタンバイを開始

FXなんでも用語集

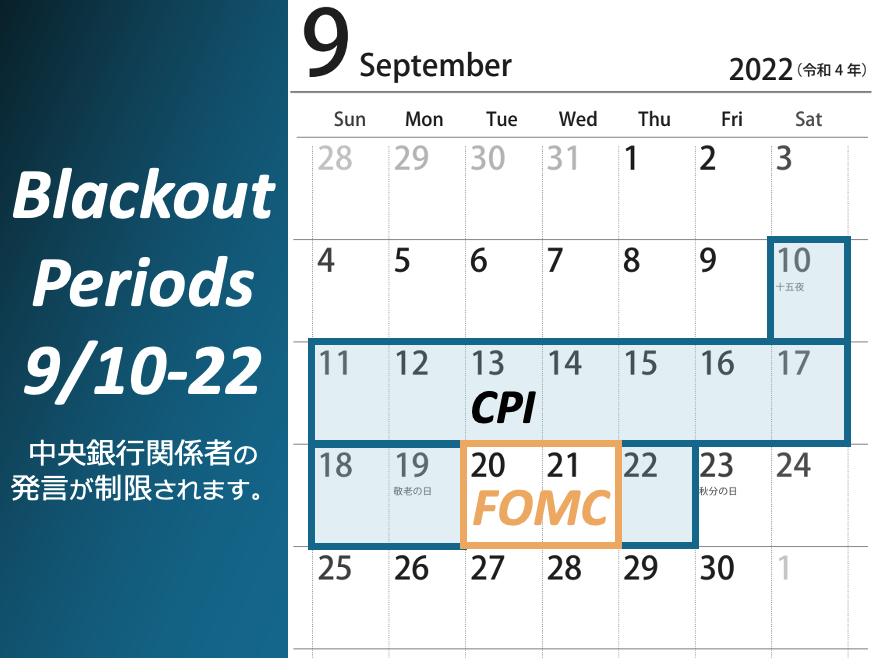

ブラックアウト・ルール

- 英語名

- Black out rule

中央銀行政策決定会合のメンバーが政策決定会合の前後の時期に金融政策マターについて発言することを禁じたルールのことで、ブラックアウトといわれる場合もあります。例えば日銀の場合、金融政策決定会合開始の2営業日前から会合終了当日の総裁記者会見終了時刻までの期間は、原則として金融政策及び金融経済情勢に関して発言をしないこととされております。ブラックアウト・ルールの適用期間が一番長いのは米国で、米国の中央銀行であるFRB(米連邦準備制度理事会)の関係者が金融政策に関して踏み込んだ発言をしてはならない期間はFOMC(連邦公開市場委員会・米国の金融政策を決定する会合)が開催される前々週の土曜日からFOMC終了時までとなっております。

https://www.gaitame.com/beginner/glossary/black.html

今回は9月10日から20日、21日のFOMCを挟んで22日の終了時まで

引用元: https://twitter.com/tomo_hedge/status/1566760556236836871/photo/1

株価を下げさせるイベントが水面下で進行中です

13日はここのサイトで最初に数字が発表されます

https://www.bls.gov/news.release/cpi.toc.htm

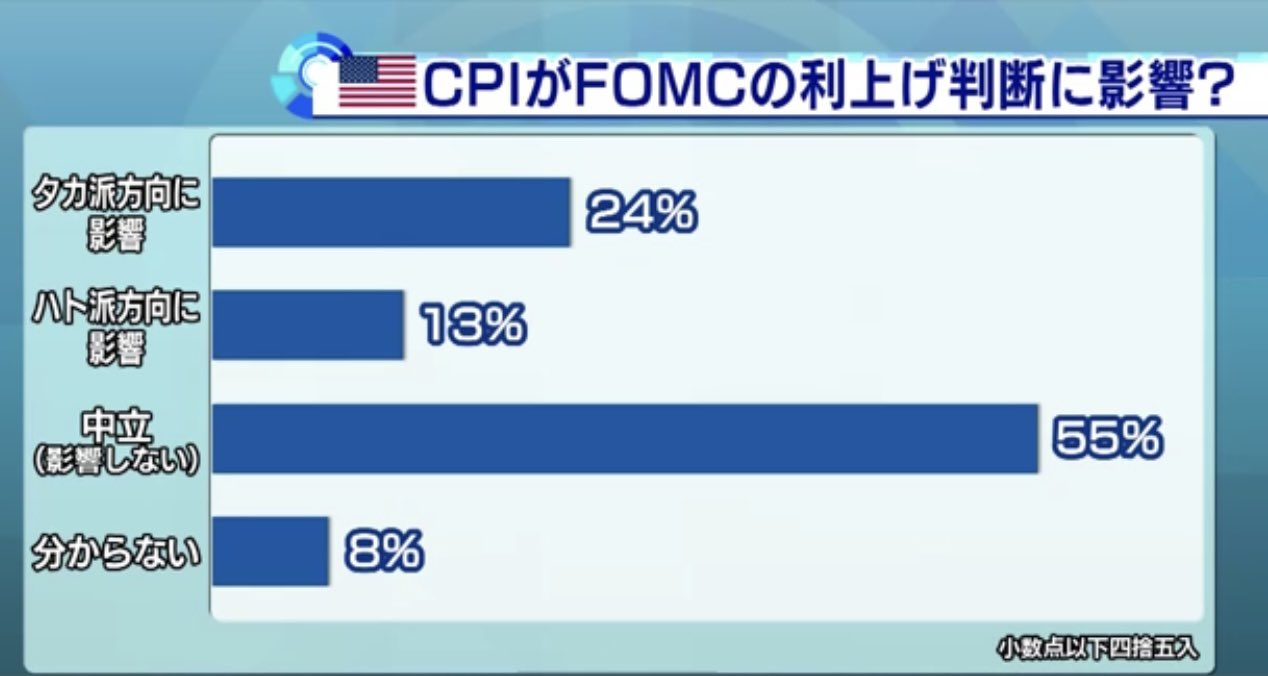

コアインフレ率が6.2%を超えていると、NASDAQは12000ポイントを下回って下落します

https://jp.tradingeconomics.com/united-states/core-inflation-rate

これが13日ショックの正体

5.9%未満ならNASDAQはレンジ相場

影響しないという人が多いだけにコアインフレが6.2を超えるとパニックが起きるという仕組み

https://www.bloomberg.co.jp/news/articles/2022-09-05/RHPW09T0G1KW01

株安救うソフトランディングない-ゴールドマンのオッペンハイマー氏

ゴールドマン・サックス・グループのチーフグローバル株式ストラテジスト、ピーター・オッペンハイマー氏はこう予想している。

同氏はブルームバーグテレビジョンとの2日のインタビューで、主な株式市場は年初来で下落しているが、インフレの高止まり長期化と米国と中国、欧州において世界的な下振れリスクを織り込むためには、さらに株安が進む必要があると述べた。

昨晩はゴールドマンサックスがここからさらに株安が進む必要があると発表しました。

「市場が底に達するには、恐らくバリュエーションを下げ、リセッションリスクを少とうなくともこれまで以上に織り込む必要があり、ターミナルレート(利上げサイクルの最終到達点)は多分上昇するだろう」と述べた。

来年二月まではこの手のニュースが毎週流れてくる予定です(ほんとか?)

利上げが続くので株はまだまだ下がるんだよと教えてくれている訳です

アメリカ10年もの国債がもうひと上がり(3.4%を超えると)株はもうひと下がりするという事なのです

正気金利の3.5%のトリガーがコアインフレ率と連動する仕組みになっている

これが機関投資家たちが持っている株を投げ売りするタイミングとなっています

下がったとしても11450ポイントで下げ止まりますけど

そのころには、2年物国債は3.8%まで上昇しています

オクトーバーシークレットプラン

「恒大」騒動どころじゃない!習近平3期目始動「共産党大会」後に露見する中国不動産危機

中国の不動産バブルはすでに崩壊しかかっている。そして世界の市場は、10月16日から開催される5年に1度の共産党大会後に「激変が始まる」と見ているのだ。

これまで習近平主席は、共産党の不文律となっている5年2期という慣例を破って向こう5年間の任期を担うべく、慎重に党運営を進めてきた。秋の共産党大会が終了するまでは、コロナ問題、不動産問題、ウイグル問題、台湾問題などに対しても、大事に至らないようにやり過ごすことを最も重要な方針としてきた。

逆に言えば、共産党大会終了後に、これまで棚上げしてきた問題が一気に表出する可能性が高いのだ。

中でも、最も不安視されているのが中国最大の不動産開発会社「碧桂園集団」の債務問題である。仮に「碧桂園集団」が破綻に追いこまれたら、その影響は「恒大集団」の比ではない。想像を絶するような事態となるだろう。

たとえば、恒大集団の実質破綻により、すでに関連産業の鉄鋼、セメント、ガラス業界は大ダメージを受けているが、さらに碧桂園が倒れることになれば、これらの業界は絶体絶命である。さらに融資している地方金融機関はおろか、土地売却収入が焦げ付く地方政府も次々に財政破綻に陥るだろう。これはもはや「中国発の恐慌」だ。

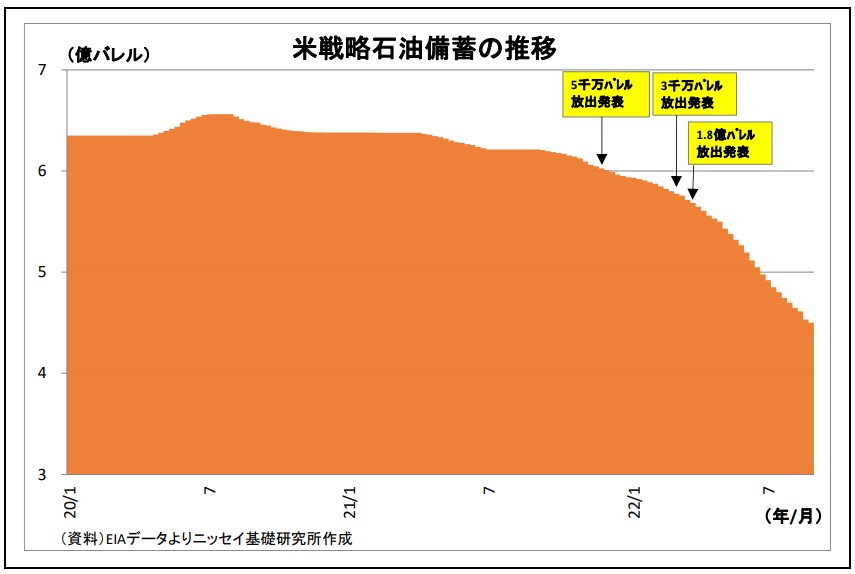

原油価格100ドル割れは続くか?~不透明感が増す原油相場

3)OPECプラスによる減産の行方

これに関連して、OPECプラスによる減産の行方も注目される。8月下旬にサウジのアブドルアジズエネルギー相が突如、原油価格の下落を背景にOPECプラスが減産に動く可能性を示唆した。「足元の原油先物価格がファンダメンタルズから乖離している」との問題意識があるとのことだが、イランの核協議が佳境を迎え、制裁が解除される可能性が従来よりも高まってきたとの警戒を反映している可能性もある。

さらなる原油高につながり

さらに株価を押し下げることができます

https://gentosha-go.com/articles/-/45287?page=2&per_page=1

そんなメルヘンチックなオクトーバーサプライズ企画も水面下で進んでいるのです

ここまでお伝えした9月13日ショックやオクトーバーシークレットプランが発動したとしても今年中に9600ポイントまで下落させることはできない事になっているので(ほんとか?)

NASDAQは11000ポイントをキープします。

本格的に下落するのはいよいよ時期が絞られてきてきた、来年2023年の2月~3月頃です

合図となるのはアメリカの失業率が4.5%を超えてから

米国 失業率 3.7% - https://invst.ly/69ghl

ここへきて「仮想通貨」「株」が大ピンチに…投資家も目を逸らす「ヤバすぎる危機」

そうしたFRBの覚悟がジャクソンホール会合で示された。9月からはQT(量的引き締め)が加速する。状況によってはFRBがQTのさらなる加速を検討する可能性も否定できない。

FRBは徹底して金融を引き締め、インフレ率を2%程度に安定させなければならない。

それは失業率の上昇など痛みを伴う。

その後、需要が盛り返し始めると、近年に経験しなかったペースで物価は再上昇する可能性が高い。

世界的に金利は上昇し、株式や仮想通貨などの価格には下落圧力がかかりやすくなるだろう。その中でも、価値の裏付けがないビットコインなど仮想通貨の価値は大きく調整する展開が懸念される。

https://gendai.media/articles/-/99431?imp=0

FRBはインフレ率を2%程度にとどめなければならない、それは、失業率の上昇を伴うとあらかじめ優しく教えてくれているのです。

インフレ対策は消費者支援のためではない 米FRB政策の真の目的とは

株価は半年先の雇用悪化を指し示すため株価が悪化し始めるのは2023年3月頃と予測することができます

2023年SELL in MAYで大暴落

バーゲンセールが5月から3月2か月前倒しになりました

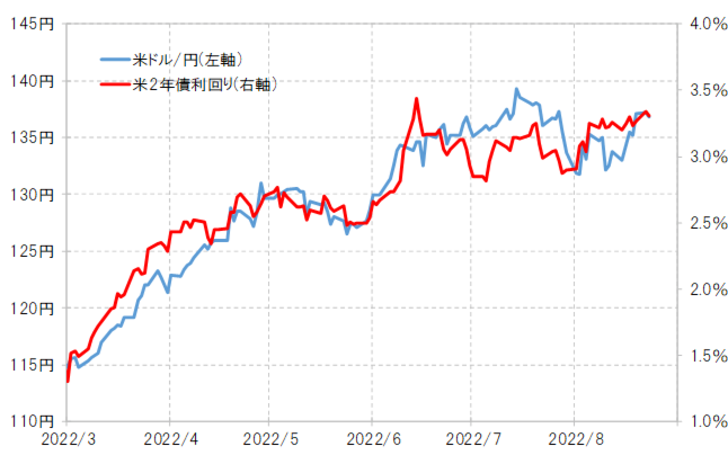

ドル円利回りにほぼほぼ連動するドル円相場は絶好調

為替に影響を与える経団連の会長もご覧の通り

再送今の円安は投機的、金融政策の方向性の議論はなじまず=経団連会長

経団連の十倉雅和会長(住友化学会長)は5日午後の記者会見で、為替相場について「今の円安は投機的な動きが多い」とした上で、「投機的な円安の動きで金融政策の方向性を議論するのはなじまない」との認識を示した。

ドル/円は足元140円台半ばと24年ぶりの高水準での推移を続けている。十倉会長は為替の動きについて、米国でインフレ抑制のための金融引き締めが加速する中で投機的な資金によってドル買いが進んでいると分析。「日銀の金融政策を少しいじってマイナス金利を0%や0.5%にしても、(円安基調が)変わるわけではない」と述べた。

という話です

円の見通しを下方修正、米金利先高観とリスクオフで-ゴールドマン

ゴールドマン・サックス・グループのストラテジストらは、3カ月後のドル・円の見通しを1ドル=145円と、従来の125円から円安方向に修正した。日米の金融政策の方向性の違いや株安によるリスクオフがさらなる円安・ドル高につながるとみている。

米連邦準備制度理事会(FRB)が、金融環境指数(FCI)が示唆する緩和的な状況に対抗し続け、米国の一段の金利高と株安に伴うリスクオフの動きがある限り、ドル・円が上昇を続けることにほとんど支障はない、とカマクシャ・トリベディ氏らストラテジストがリポートで指摘した。

という楽観的なご意見まで飛び出してきました

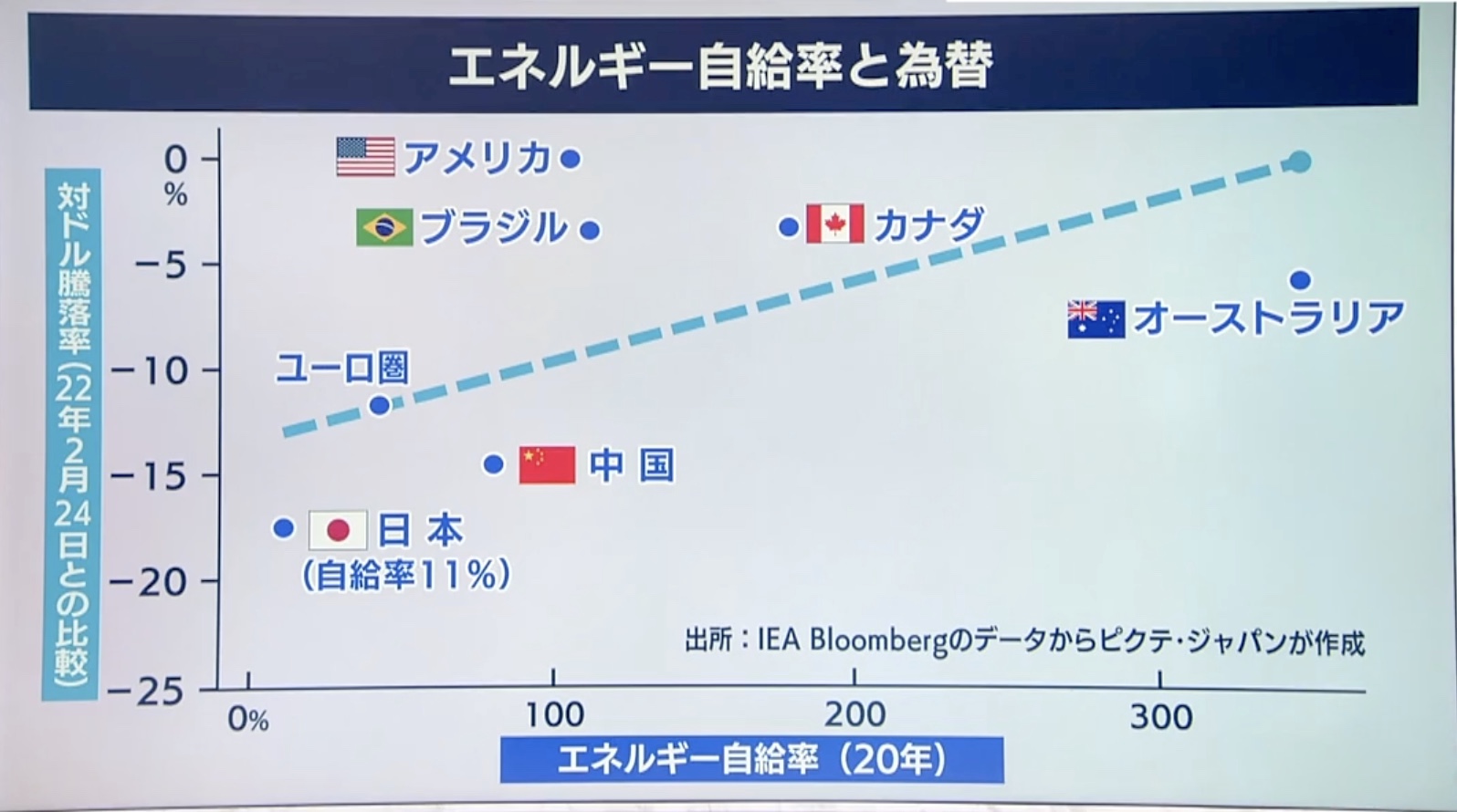

エネルギー自給率の低い日本は円安になりやすいという謎の情報まで飛び出し

今こそ便乗するんだよと浮かれ放題です

0 件のコメント:

コメントを投稿